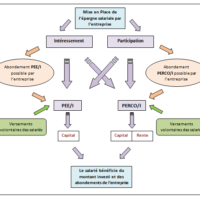

Avec ou sans effort financier, l’épargne salariale est un excellent moyen de préparer sa retraite ou de financer des projets avec la participation de l’employeur et une fiscalité favorable. Il existe différents dispositifs :

LE PEE | Plan Epargne Entreprise

C’est une épargne défiscalisée, disponible au bout de 5 ans (sauf retrait exceptionnel), abondée par l’entreprise. Tous les salariés, les dirigeants employeurs non salariés et les conjoints collaborateurs peuvent en bénéficier.

Comment procéder :

Le PEE est ouvert par l’entreprise et abondé par les primes d’intéressement ou de participation, les versements (jusqu’à 25% de la rémunération annuelle brute) et la part de l’entreprise. L’entreprise place l’épargne dans un fonds selon votre profil d’investisseur.

Avantages :

– Les plus-values et revenus de votre épargne sont exonérés d’impôt (hors prélèvements sociaux)

– Le versement de l’entreprise est exonéré de charges sociales (hors CSG) et d’impôt sur le revenu.

– La prime d’intéressement et/ou de participation placée sur le PEE est exonérée d’impôt sur le revenu et de charges sociales (hors CSG).

LE PERCO

L’épargne est versée à la retraite (sauf cas exceptionnel) en capital ou sous forme de rente. Tous les salariés, les dirigeants employeurs non salariés et les conjoints collaborateurs, même pacsés, peuvent en bénéficier. Les conditions d’accès ont été assouplies par la loi PACTE.

Comment procéder :

Le PERCO est ouvert par l’entreprise et abondé par les primes d’intéressement ou de participation, les versements (jusqu’à 25% de la rémunération annuelle brute), la part de l’entreprise, les jours non pris issus d’un CET, les transferts d’un PEE vers un PERCO. L’entreprise place l’épargne dans un fonds selon votre profil d’investisseur et calé sur votre âge de départ en retraite.

A la retraite, l’épargne est versée au choix et éventuellement de façon mixte en capital ou en rente viagère.

Avantages

– Les plus-values et revenus de votre épargne sont exonérés d’impôt (hors prélèvements sociaux)

– Le versement de l’entreprise est exonéré de charges sociales (hors CSG) et d’impôt sur le revenu.

– La prime d’intéressement et/ou de participation placée sur le PEE est exonérée d’impôt sur le revenu et de charges sociales (hors CSG).

– Les jours transférés d’un CET bénéficient, dans dans certaines limites, d’une exonération d’impôt sur le revenu et d’une exonération des cotisations salariales de sécurité sociale.

– A la retraite, le capital n’est que partiellement imposable.

LA PARTICIPATION

Elle permet d’associer les salariés aux résultats de l’entreprise, par la redistribution d’une partie des bénéfices. C’est obligatoire dans les entreprises d’au moins 50 salariés. C’est une épargne défiscalisée et souple puisqu’on peut en disposer comme on veut. Tous les salariés et les dirigeants peuvent en bénéficier.

Comment procéder :

En fonction des résultats, l’entreprise attribue une prime de participation. Elle peut être versée immédiatement et imposée à l’IR et/ou placée dans un plan d’épargne salariale (PEE et/ou PERCO). Elle peut être aussi bloquée sur un compte 5 ans ou jusqu’à la retraite.

Avantages

– La participation placée est exonérée d’impôt (hors prélèvements sociaux)

– Les plus-values et revenus de votre épargne sont exonérés d’impôt (hors prélèvements sociaux)

– Le versement de l’entreprise est exonéré de charges sociales (hors CSG) et d’impôt sur le revenu.

L’INTÉRESSEMENT

L’entreprise associe le salarié à ses résultats selon ses critères. C’est un choix de l’entreprise et non une obligation.

C’est une épargne défiscalisée et souple puisqu’on peut en disposer comme on veut. Tous les salariés et les dirigeants peuvent en bénéficier. Tous les salariés, les dirigeants employeurs non salariés et les conjoints collaborateurs rémunérés, même pacsés, peuvent en bénéficier. Avec la loi PACTE, le plafond a été relevé au 3/4 du plafond de la SS contre la moitié auparavant.

Comment procéder :

En fonction des résultats, l’entreprise attribue une prime d’intéressement. Elle peut être versée immédiatement et imposée à l’IR et/ou placée (par défaut) dans un plan d’épargne salariale (PEE et/ou PERCO).

Avantages

– L’intéressement placé est exonérée d’impôt (hors prélèvements sociaux)

– Les plus-values et revenus de votre épargne sont exonérés d’impôt (hors prélèvements sociaux)

– Le versement de l’entreprise est exonéré de charges sociales (hors CSG) et d’impôt sur le revenu.

L’ACTIONNARIAT SALARIÉ

L’actionnariat salarié permet d’être associé à la vie et aux résultats de l’entreprise. Cela peut se faire par une augmentation du capital de l’entreprise. Les actions peuvent faire l’objet d’une décote à l’achat et de facilités. Les plus-values et les dividendes réinvestis sont exonérés d’impôt sur le revenu si les conditions d’indisponibilité sont respectées. Tous les salariés, les chefs d’entreprise et les mandataires sociaux peuvent en bénéficier.

Comment procéder :

L’entreprise propose en AGE une augmentation de capital pour les adhérents des PEE et propose éventuellement des prix préférentiels en contrepartie d’une indisponibilité plus longue. L’opération peut être financée par les dispositifs d’épargne salariale comme la participation ou l’intéressement. Mais l’entreprise peut aussi distribuer des actions gratuites ou organiser la reprise de l’entreprise par les salariés.

Avantages

– Le régime fiscal et social est le même que le PEE.

– Le montant de la décote est exonéré des cotisations sociales et d’impôt sur le revenu pour le bénéficiaire et de la taxe sur les salaires pour l’entreprise.

Pour tout renseignement ou étude de cas, contactez MONTBLANC PATRIMMONIUM à l’aide du formulaire de contact situé sur la droite de la page. Une réponse vous sera apportée dans les 24H.